- Паттерн «Чашка с Ручкой»

- Когда покупать

- Средняя точка

- Акции индекса BSE500 на примере фигуры «Чашка с ручкой»

- Bajaj Electricals (BAJAJELEC)

- Bajaj Holdings & Investment (BAJAJHLDNG)

- Cyient (CYIENT)

- Ashok Leyland (ASHOKLEY)

- Bata India Ltd. (BATAINDIA)

- Как правильно образуется паттерн

- Таймфрейм

- Планирование целевых показателей прибыли

- Фибоначчи

- Планирование стоп-лоссов

- Напоследок

Паттерн «Чашка с Ручкой»

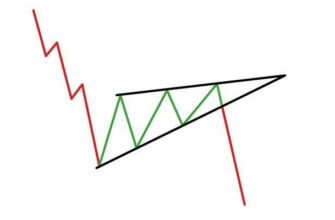

В техническом анализе существуют различные графические модели – как бычьи, так и медвежьи, которые можно использовать для анализа движения цены акций за определенный период времени. Паттерн «Чашка с ручкой» является одним из наиболее часто используемых технических индикаторов в торговом сообществе. Чашка всегда предшествует ручке. По мере развития чаши ценовой паттерн следует постепенной форме чаши.

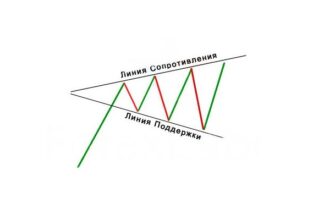

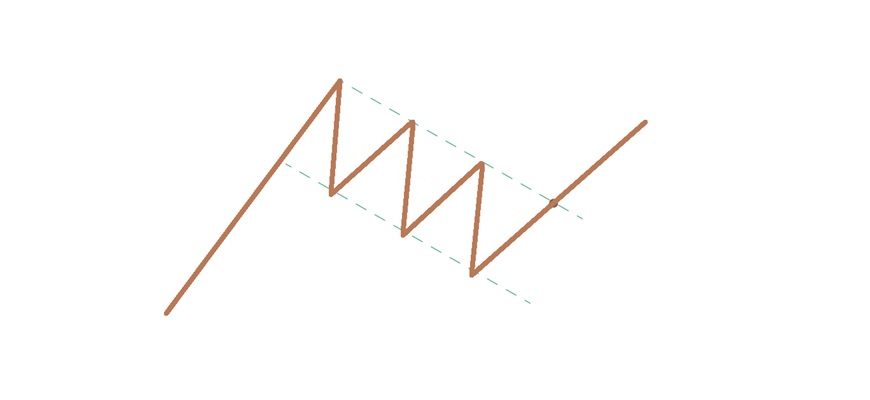

Глубина чашки указывает на возможность развития ручки и последующего прорыва. Чашка должна быть довольно мелкой. Ручка имеет наклон вниз и указывает на период консолидации. Консолидация происходит, когда цена колеблется между верхним и нижним ценовым пределом.

Вы можете отследить наклон ручки вниз, проведя линии тренда через верхний и нижний ценовые пределы. Если цена поднимается за пределы линий тренда, то есть потенциал для прорыва. Если цена поднимается выше верхней правой стороны чашки, то паттерн подтверждается, особенно если он сопровождается резким увеличением объема.

Когда покупать

В идеале надо покупать в нижней части формирования чашки. Однако к тому времени, когда формирование ручки начинает развиваться, инвесторы должны оценить свой уровень риска. Нет надежного способа предсказать, когда будет достигнута самая низкая точка, и есть вероятность того, что паттерн не сработает и произойдет прорыв нисходящего тренда. Некоторые технические аналитики считают, что лучшее время для покупки – после того, как ручка начнет подниматься.

По словам Рика Мартинелли и Барри Хаймана, покупать акции стоит только тогда, когда они вырываются из чашки с ручкой и достигают новых максимумов. Кхун предлагает более агрессивный метод покупки акций. Он считает, что опытные трейдеры могут покупать по частям в ожидании прорыва, но это сложно реализовать на практике. Поначалу ручка часто наклоняется вниз, но следите за тем, чтобы цена не вышла за пределы цены на правой стороне чашки. Глубина чашки с правой стороны является индикатором потенциального роста цены. Обязательно используйте ордера стоп-лосс, ограничивая убытки или максимизировав прибыль.

Средняя точка

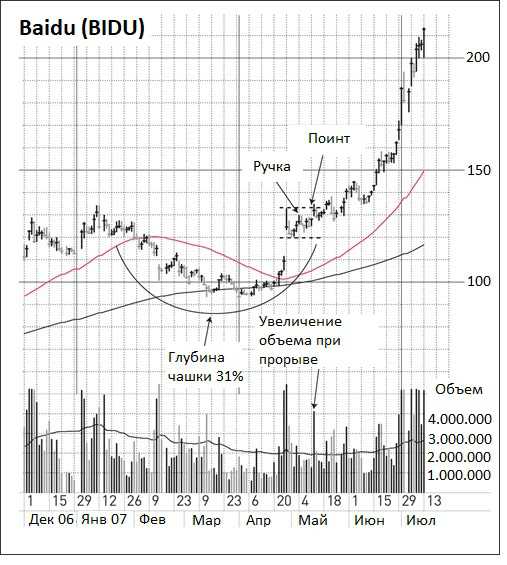

Возьмите самую низкую и высокую цену. Например, данные BIDU 2007 года. Максимальное значение чашки превышает отметку 134, минимальная же составляет немногим больше 90. Дальше простая арифметика. Если две цены сложить, а затем разделить полученное число на 2, получим 113,45, базовую среднюю точку.

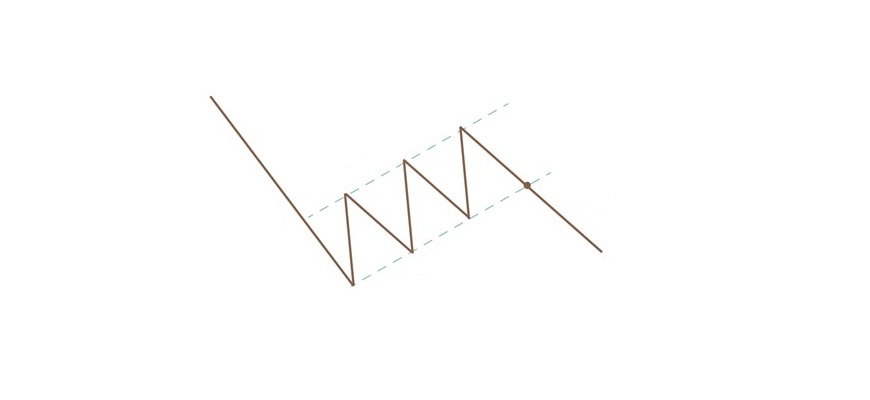

Обычно правая часть формации имеет средние объемы и начинает расти, когда акции прорываются. Когда цена пересекает верхнюю линию нисходящего тренда нисходящего дрейфа, акция прорвалась. Целью обычно значится разница между минимумом округляющегося основания и ценой, где произошел фактический прорыв.

Акции индекса BSE500 на примере фигуры «Чашка с ручкой»

Bajaj Electricals (BAJAJELEC)

На дневном графике акции резко упали с пробитием 370 уровня в ноябре 2019 года. После достижения минимума на уровне 306,70 начался разворот цены с откатом к уровню 315, прежде чем прорваться к отметке 330. Вскоре после прорыва цены выросли.

Bajaj Holdings & Investment (BAJAJHLDNG)

Значительное сопротивление на 3450 на дневном графике

Формация показала прорыв чашки с ручкой на малых объемах с округлением дна около 3250. Затем идет прорыв на уровне 3450. Уровень 3358 указывает на уровень поддержки.

Cyient (CYIENT)

Более крупная формация с неоднократной консолидацией дна около отметки 380. Линия тренда пробита на уровне 410.

Ashok Leyland (ASHOKLEY)

Формирование блюдца в диапазоне 76-75 уровней выше отметки 81 с постоянным давлением/сопротивлением продавцов около уровней 82,50. Сильное ралли было замечено, когда счетчик пересек уровень сопротивления и поднялся к новому 5-ти месячному пику.

Bata India Ltd. (BATAINDIA)

Формация с округлением дна, начавшаяся с уровня 1750, достигла минимума в 1600 и закончилась к 1737 уровню, что привело к росту уровня 1800. Прорыв линии тренда на 1700 уровне предполагает положительную перспективу. Во время пробоя объемы оставались в боковом диапазоне, но цена смогла подняться выше.

Сам паттерн, скорее, вариация движения цены на торговом графике. Форма весьма схожа с чашкой и ручкой в придачу. Ценовое движение в форме буквы «U» образует чашку, а короткий откат цены от края чашки формирует ручку. Показывает движение акции в прошлом и помогает трейдеру предсказать движение акции в будущем. Важно: для формирования этой модели требуется время. Формирование занимает от 7 недель до 65 недель и более. И хотя паттерн формируется на любом таймфрейме, желательно ориентироваться на дневной торговый период.

Как правильно образуется паттерн

Восходящий тренд предшествует образованию паттерна, однако эта тенденция не должна быть стойкой, так как это снизит ее шансы на продолжение. Закругленное дно обеспечивает консолидацию с действительной поддержкой в нижней части «U». Паттерн может иметь одинаковые максимумы с обеих сторон чашки, но это не обязательно.

Глубина чашки – еще одна смотровая точка. Чашка не должна быть слишком глубокой. Падение цены ценной бумаги, формирующееся с правой стороны после формирования чашки, является «ручкой» (короткий откат с уклоном вниз) и консолидацией перед большим прорывом. В то время как на формирование чашки уходит от 7 до 65 недель, для формирования ручки потребуется от 1 до 4 недель.

Видимый паттерн чашки и ручки с прорывом на примере акций Kolte Patil Developers

Черная линия показывает небольшой восходящий тренд акции. Акции достигли отметки 277 и 206. Нормальное падение цен до 132 и постепенный разворот до отметки 277,3, пробив предыдущий максимум, приводит к формированию чашки. Наблюдается устойчивое снижение до дна и возврат к предыдущему максимуму, что приводит к чаше в форме буквы «U».

В конце чашки безопасность столкнулась с незначительной коррекцией, прежде чем случился прорыв на отметке 280. Это небольшое обновление называется «Ручка». Прорыв на отметке 280 дает сигнал на покупку. Данные об объемах полезны:

- когда объем уменьшается во время формирования паттерна и увеличивается.

- когда происходит прорыв позже формирования ручки.

Таймфрейм

Период времени формирования чаши и ручки может варьироваться, но это один из наиболее важных факторов как при определении того, развивается ли чашка и ручка, так и при поиске точек входа и выхода. Длительность предшествующего восходящего тренда, создающего первоначальный максимум, должна быть порядка нескольких месяцев, хотя более длительные восходящие тренды могут быть слишком зрелыми, чтобы привести к консолидации после отката.

Лучшее место для входа в паттерн «Чашка с ручкой» с вероятностью предсказания прорыва и минимизирования рисков, — это во время образования самой ручки. На этом этапе должен быть виден рисунок как чашки, так и ручки. Ручка обычно образует нисходящую линию тренда: стремитесь войти, когда цена пройдет выше этой нисходящей линии тренда.

Планирование целевых показателей прибыли

Чтобы определить целевую прибыль при торговле фигурой, сравните цену на дне чашки с ценой в начале ручки. Возьмите это число и добавьте его к цене, при которой ручка прорывается вверх – это цена, и не грех закрыть позицию.

Фибоначчи

Еще один метод определения цели по прибыли. Начертите расширение от основания чашки до начала ручки, а затем до ее основания.

Планирование стоп-лоссов

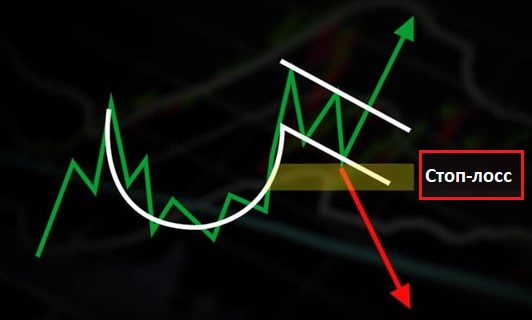

Даже когда сам паттерн окончательно сформировался, нет никакой гарантии, что ручка закончится прорывом, как и ожидалось. Поэтому чрезвычайно важно размещать стоп-лоссы для защиты инвестиций на Downtrend ручки.

Установите Stop Loss на порядок ниже нижней точки на ручке, но не ниже половины глубины чашки, чтобы сама ручка была выше уровня.

Напоследок

Какими могут быть идеальные вход, цена и стоп-лосс? Цена, пробивающая верхнюю линию тренда – идеальная точка входа. Ценную бумагу можно купить на закрытии свечи прорыва. У этого паттерна есть две целевые цены. Первая цель представляет собой расчетное расстояние, эквивалентное глубине ручки. Вторая цель эквивалентна глубине чашки, начиная с точки прорыва. Если после покупки на пробое цена падает, а не наоборот, нужен стоп-лосс на уровне ниже нижней точки ручки.

Главный недостаток фигуры «Чашка с ручкой» – время формирования рисунка. Для формирования полностью развитого паттерна может потребоваться от 1 до 6 месяцев или даже больше. В отдельных случаях незначительная глубина чашки способствует сильному бычьему тренду, а подобная чашка станет ложным сигналом. В определенных исключительных обстоятельствах чашки, формирующиеся без ручек, также ограничивают применимость этой теории. Как и другие технические паттерны, «Чашка с ручкой» весьма ненадежная на неликвидных рынках. Нижняя линия фигуры на растущем бычьем рынке проходит прежний максимум и сталкивается с давлением продавцов из-за удержания прибыли.

Цена постепенно снижается и со временем консолидируется, так как давление продавцов невелико. Новые и постоянные клиенты рассматривают постепенный отказ от длинной позиции на рынке, ведущей к постепенному росту и повторному тестированию максимума, откуда первоначально начинается откат. Чем больше консолидация, тем вероятнее прорыв. Для принятия наилучших решений рекомендуется использовать графический паттерн «Чашка с ручкой» с другими техническими индикаторами.