- Черепахи трейдеры

- Волатильность рынка

- Метод черепашьей торговли

- Размер позиции

- Что случилось с другими черепахами?

- Смещение входа (ATR)

- Добавить единицу измерения (ATR)

- Стоп (ATR)

- Прорыв выхода (количество дней)

- Не следуйте эмоциям рынка

- Напоследок

- Список часто задаваемых вопросов

- Выгодна ли торговля черепахами?

Черепахи трейдеры

Великими трейдерами рождаются или становятся? Этот вопрос долгое время обсуждался среди трейдеров, и в 1983 году два легендарных трейдера, Ричард Деннис и Билл Экхардт, близкие друзья, которые часто спорили на эту тему, начали эксперимент, с намерением найти ответ. Ричард считал, что может научить людей стать успешными трейдерами, а Билл был искренне уверен, что они выживают в мире больших денег благодаря генетике и своим способностям.

Чтобы урегулировать этот спор, Ричард предложил им набрать и обучить группу трейдеров; после обучения этим ученикам предоставлялись реальные счета для торговли. Они начали размещать объявления в крупных финансовых изданиях, где говорилось, что после короткого периода обучения стажерам будут предоставлены счета для торговли. Ричард был, пожалуй, самым известным трейдером того времени, и более 1000 претендентов прислали заявки в надежде на обучение.

Были опрошены 80 претендентов, и окончательная первоначальная группа была вскоре сокращена до 13 человек. Претенденты были приглашены в Чикаго в декабре 1983 года, где они затем прошли двухнедельное обучение и начали торговать на небольших счетах в январе 1984 года. После того как они за короткое время зарекомендовали себя, Ричард, используя свой собственный капитал, финансировал большую часть группы с помощью счетов размером от 500 000 до 2 миллионов долларов США на начало февраля. Он только что вернулся из Азии, где побывал на черепашьих фермах, когда начался этот эксперимент. Он решил назвать группу «Черепахи», объяснив это тем, что мы будем выращивать черепах трейдеров так же, как это делают в Сингапуре.

Ричард искренне считал, что сам курс оказался потенциально верен, предоставив последним механическую систему, мало что менявшую: они просто должны были быть достаточно дисциплинированными, с намерением следовать правилам. Это также было описано в книге Куртиса Фейса путь черепах трейдеров fb2.

Что касается черепашек, то некоторые из них не заработали, по причине, изложенной Ричардом выше, так как они просто не способны следовать правилам. Однако сам эксперимент имел легендарный успех и стал самым известным рыночным экспериментом всех времен. Он был повторен в декабре 1984 года, и, по словам Рассела Сэндса, две группы заработали более 175 миллионов долларов за следующие 5 лет.

Вопросы были частью проверки. Например, большие деньги в трейдинге зарабатываются, когда, верно, открывать длинные позиции на минимумах после значительного нисходящего тренда и диверсификация лучше, чем всегда быть на 1 или 2 рынках, и, если человек отчаянно рискует 10 000$, он должен быть готов к тому, чтобы потерять 2 500$ с каждой новой сделкой. Впрочем, менее вполне вероятно, что эти вопросы позволили Деннису найти черепах, уже согласившихся с наиболее важными концепциями его метода торговли.

Волатильность рынка

Метод черепашьей торговли

Деннис научил черепах торговать по тренду. Концепция следования за трендом отличается от других торговых методологий. Метод следования за трендом учит, что трейдерам не нужно знать все тонкости конкретной компании и отрасли, к примеру. Как только трейдер научится следовать трендам, ему станет подвластно применение самой методологии в различных компаниях, отраслях и активах.

Размер позиции

Размер позиции требует корректировки в зависимости от волатильности доллара на самом рынке. А поскольку значительная волатильность означает больший риск, целью было найти инвестиционные идеи с аналогичным риском на каждый вложенный доллар. Так, черепахи диверсифицировали свой портфель за счет инвестиций с аналогичным уровнем риска. Деннис научил черепах, как количественно оценить риск, используя ряд формул, а затем ограничил размер риска, на какой только способна пойти черепаха.

Деннис использовал «Эн» для обозначения базовой волатильности рынка. Деннис научил черепах строить позиции, используя то, что он называл «юнитами», где одна единица рассчитывалась путем взятия одного процента от счета и деления его на Эн умноженное на количество долларов за пункт (изменчивость рыночного доллара).

Интересным примечанием к истории эксперимента по торговле черепахами является история, приключившаяся с Ричардом Деннисом. С его именем связана целая эпоха инноваций других титанов индустрии, таких как Джордж Сорос и Майкл Милкен. Более детальную информацию можно получить, прослушав аудиокнигу черепахи трейдеры.

Но успех длился недолго. Случались дни, когда Деннис умудрялся проигрывать миллионы долларов, но он считал, что выигрыши перевешивают проигрыши. И долгое время многие так и делали. Но в конце концов пришло время, когда все изменилось. Между 1987 и 1988 годами, когда черепахи Денниса заканчивали свой пятилетний эксперимент, Деннис потерял более 50% процентов активов, что он управлял. Вопрос о том, строго ли следовал Деннис своей системе торговли черепахами, когда потерял свой капитал, является предметом споров.

Что случилось с другими черепахами?

Но не все черепахи добились успеха. Одна из черепашек, Кертис Фейт, основала собственную фирму по управлению капиталом. Фирма Acceleration Capital потерпела довольно драматический крах, но неясно, насколько хорошо Фейт следовала правилам пути в трейдеры легенды из дилетантов черепашьего отряда.

- Длинная/короткая торговля.

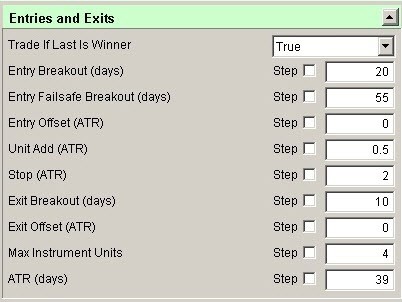

- Торгуйте, если последний победил. Когда для этого параметра установлено значение False (не отмечено и неактивно), Trading Blox определяет, был бы он выигрышным, фактически или теоретически. Если последняя сделка была или выигрышная, то следующая сделка пропускается, независимо от направления (длинная или короткая).

- Торговля Blox охватывает только «обычные» прорывы, а не вовсе безопасные прорывы входа. Направление последнего прорыва – длинное или менее продолжительное – не имеет значения для действия этого правила, как и направление рассматриваемой в данный момент сделки. В итоге убыточный длинный/короткий прорыв, будь то гипотетический или реальный, позволит принять последующий новый прорыв за действительный вход, независимо от его направления.

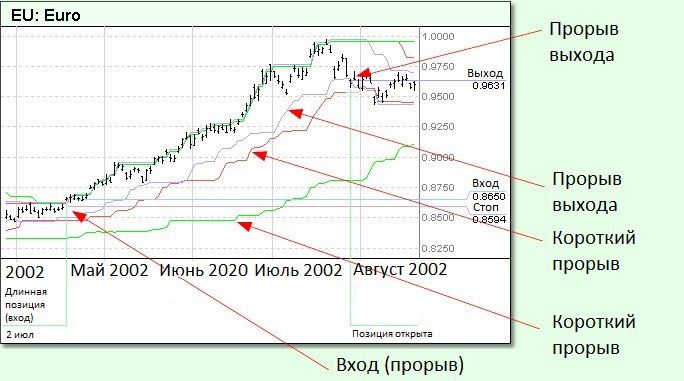

- Пробой входа (дней). Сделка открывается, когда цена достигает MAX/MIN предыдущих X-дней, в зависимости от смещения входа.

- Вход безопасного прорыва (дней). Этот параметр активен совместно с параметром «Торговля, если последний победитель» и используется только в том случае, если «Благоразумно торговать, если последний является победителем» = False (как показано на рисунке выше).

Рассмотрим следующие настройки, если недавно был сигнал о входе на 20-дневный прорыв, но он был пропущен, так как предыдущая сделка была выигрышной (фактически или теоретически), если цена прорывается выше или ниже 55-дневного экстремального максимума или минимума. Вход в эту позицию инициируется независимо от результата предыдущей сделки, не позволяющей вам пропустить очень сильные тренды благодаря правилу «Сделка, если победит последний».

Смещение входа (ATR)

Если установлено нулевое значение, этот параметр не действует. А если смещение входа в ATR установлено на 1.0, длинная позиция не открывается до тех пор, пока цена не достигнет обычной цены прорыва, плюс 1,0 ATR. Аналогичным образом, короткая позиция не будет открыта до тех пор, пока цена не достигнет прорыва, минус 1,0 ATR. Для этого параметра, верно, указать как положительное, так и отрицательное значение. Положительное значение эффективно задерживает вход до указанной точки после выбранного порога пробоя, отрицательное значение же задействует выбранный порог прорыва.

Добавить единицу измерения (ATR)

Определяет цену добавления к существующей позиции. Черепахи до этого входили в отдельные позиции на прорывах, добавляя к одноименным позициям с интервалом в 1/2 ATR после открытия сделки. После первоначального входа в прорыв Trading Blox продолжит добавлять единицу (или единицы, в случае значительного движения цены за один день) в каждом интервале, определяемом добавлением единицы в ATR, по мере благоприятного роста цены, вплоть до реального количества юнитов.

Во время исторических тестов теоретическая цена входа корректируется вверх или вниз на процент проскальзывания или минимальное проскальзывание, образуя смоделированную цену исполнения; каждый интервал основан на смоделированной цене исполнения предыдущего ордера. Таким образом если первоначальный ордер на прорыв продвинулся на 1/2 ATR, новый ордер переместится с учетом проскальзывания на 1/2 ATR и обычного интервала добавления единицы, указанного в параметре Unit Add (ATR).

Исключением из этого правила является добавление нескольких «Единиц за один день» во время текущей сделки. Так, при добавлении единицы в ATR 0,5 первоначальный ордер на прорыв размещается, проскальзывая на 1/2 ATR. Через несколько дней в тот же день добавляются еще две единицы. В этом случае цена ордера как 2-й, так и 3-й единицы корректируется на 1/2 ATR (до 1 полного ATR после пробоя) в зависимости от проскальзывания, вызванного 1-й единицей.

Обычно, в случае, когда была добавлена парочка «Единиц» (каждая в отдельный день), цена ордера каждой Единицы корректируется на совокупное проскальзывание (в N) всех Единиц, предшествующих ей в текущей сделке.

Стоп (ATR)

Определяет расстояние от цены входа до номинального стопа ATR. Поскольку ATR является мерой дневной волатильности, а стопы Turtle Trading System основаны на ATR. Однажды установленный, он не меняется на протяжении всей сделки, и в этом случае более ранние единицы увеличиваются на сумму, указанную в Unit Add (ATR). В этой системе первоначальный стоп-лосс для входа в сделку основан на цене ордера. Это сделано для простоты размещения стопа после исполнения ордера. Обратите внимание: стоп корректируется на основе фактической стоимости исполнения на следующий день.

Прорыв выхода (количество дней)

Текущие сделки закрываются, когда цена достигает MAX/MIN предыдущих X-дней в соответствии с изменениями в «Exit Offset». Эта концепция идентична входу в прорыв, но логика обратная: длинные сделки закрываются, когда цена прорывается ниже минимума X-дня, а короткие сделки закрываются, когда цена прорывается выше минимума X-дня. Выходной прорыв движется вверх (или вниз) вместе с ценой. Он защищает от неблагоприятных скачков ценника, служит в качестве трейлинг-стопа, фиксирующего прибыль при развороте тренда. Сделки закрываются, когда цена достигает стопа, соотнесенного стопом в ATR, входным прорывом в противоположном направлении или выходным прорывом, в зависимости от того, что ближе всего к цене в данный момент. Эти и другие детали на поверхности станут доступны вам, как только скачаете черепахи трейдеры книгу.

Инвестирование – это дисциплина, имеющая множество различных стилей и вариаций. Каким бы ни был ваш стиль и способ торговли, будь то стоимостное инвестирование или торговля фьючерсами, наконец добившись успеха, сосредоточьтесь на процессе, а не на результатах, особенно в краткосрочной перспективе (долгие годы). Прибыль – это побочный продукт, а не цель. Отдельная группа людей приравнивает торговлю фьючерсами к принципу «победитель получает все» и чрезвычайно высокому риску. Но не всегда это работает так, как вы можете подумать.

Деннису казалось, что методы инвестирования, сделавшие его несметно богатым, были настолько просты, что ему подвластно было обучить любого. Он со своим партнером Ричардом Экхартом решился на небольшой эксперимент, обучив случайную группу «студентов» торговать по их методике. После двухнедельного курса обучения стажеры зарабатывали целый миллион реальных денег. Они прозвали своих торговцев Черепахами.

Черепахи трейдеры Майкла Ковела просто очаровали, поэтому он решил задокументировать уникальную историю. За этим последовала книга под названием «Следование за трендом», выпущенная в 2004 году. Она была настолько популярна, что с тех пор он опубликовал еще пять изданий. Предприимчивый Ковел выступал на конференциях, превознося достоинства Turtle Trading и получая при этом солидную прибыль. Вскоре после этого он запустил курс по торговле черепахами. Это было всеобъемлющее руководство по методам и процессам оригинальных торговцев черепахами, новые материалы и проверенные временем стратегии. Материалы этого курса состояли из нескольких учебников, различных торговых правил и прочих полезных материалов.

Не следуйте эмоциям рынка

Черепаховые трейдеры не совершают рыночных звонков. Их совершенно не волнует, что движет ценой, а также идут ли рынки вверх или вниз. Они зарабатывают деньги в любом случае. Они рыночные агностики. Начните торговать с небольшой ставкой в 10 000$, придерживаясь торговых правил. Наберитесь терпения, наращивайте позицию со временем, используя заранее определенные точки входа и выхода.

Успех любой инвестиционной дисциплины заключается в сосредоточении внимания на процессе. Нельзя зацикливаться на результатах, особенно в краткосрочной перспективе. У вас будут временные и постоянные убытки. Не поддавайтесь эмоциям по этому поводу. Двигайтесь дальше и следите за процессом. Результаты должны измеряться годами, а не неделями или месяцами. Рынок переменчив: не позволяйте ему контролировать вас. У большинства известных трейдеров были периоды больших убытков. Они знают, что это лишь временно. Используйте проверенную систему, что лучше всего соответствует вашей личности.

Майкл Ковел до сих пор носит знамя «Следование за трендом». Он написал еще парочку книг, посвященных черепахам трейдерам pdf, доступ к которым можно получить в сети Интернет и ведет ежемесячный подкаст в сети. Он живет и работает во Вьетнаме. В 2008-2009 годах финансовый кризис привел к падению фондового рынка США на 50%. Торговцы черепахами сделали небольшие состояния, когда рынки упали.

Следование за трендом при правильном подходе снижает риск портфеля, а не наоборот. Управляемые фьючерсы выступают в качестве страховки от больших рыночных потерь. Обычно именно тогда они зарабатывают больше всего.

Эксперимент Turtle Trading имел оглушительный успех. За пять лет молодые «черепашки» заработали в общей сложности 175 миллионов долларов! Многие продолжали открывать собственные фирмы. Один торговец черепахами выгорел. Он утверждает, что не следовал системе и начал торговать, живя со своими чувствами. Этой участи не избежал даже Ричард Деннис. Проигрыши в торговле сырьевыми товарами довольно часты. Даже чрезвычайно успешные трейдеры страдали, по крайней мере, от одной просадки на 70-80%. Деннис, по общему признанию, взял на себя слишком большой риск позже в своей карьере.

Просадки или временные потери неизбежны в инвестировании. На самом деле математически доказано, что вы не можете извлечь прибыль, не пережив временные потери. Только Берни Мэдофф избежал этого. Когда Гарри Маркополос проверил цифры, он понял, что они фальшивые. Прибыль не всегда идет вверх и вправо.

Напоследок

Есть много способов интерпретировать результаты эксперимента Turtle Trading. Достаточно всего однажды взглянуть на успех черепах и сказать, что любого достижимо научить торговать. Эксперимент Turtle Trading – свежий взгляд на торговые решения, столь убедительный, как и купить черепахи трейдеры одноименную книгу, ставшую классикой мировой литературы. Даже с выверенными правилами от кого-то, кто считался в то время мастером в своей области, многие черепахи все еще не могли следовать правилам, до такой степени, что претендентов на звание лучших студентов попросили выйти из эксперимента еще до его завершения.

Многим людям свойственно верить в то, что им выгодно, а потому интересы разной группы людей не могут не противоречить друг другу. Но торговое решение, это то, что должно быть в приоритете, если вы хотите вырваться вперед, став лучшим трейдером десятилетия.

Список часто задаваемых вопросов

Выгодна ли торговля черепахами?

Просадки в системе торговли черепахами сравнительно глубже, чем в других торговых системах. Стратегия торговли черепахами следования за трендом имеет ограничения, поскольку часть прорывов, как правило, ложные.

Торговый эксперимент с черепахами доказывает, что трейдеры могут получать большие прибыли, придерживаясь определенного набора проверенных критериев. Однако результаты близки к подбрасыванию монеты. Таким образом инвестор должен тщательно проанализировать риски и выгоды, связанные со стратегией, перед ее исполнением.